Бар’єри для входу на ринок лізину Китаю. Що потрібно знати Україні

Ольга Кулакова

Ольга Кулакова Китайський ринок налічує 27 лізинових виробництв, які належать 11 компаніям, з котрих тільки 6 мають ліцензію на експорт лізину з Китаю. Загальні потужності з виробництва лізину на початок 2021 року складали 3610 тис. т, на яких у 2021 році було вироблено 2309 тис. т лізинової продукції. У 2021 році потужності розширилися ще на 300 тис. т/рік за рахунок будівництва нового заводу Jilin Meihua.

Відповідно до гармонізованої торгової системи HTS (Harmonized Trade Systems) лізин у Китаї класифікують за двома кодами: 2922.41.10.00 — Лізин (Lysine) та 2922.41.90.00 — Ефіри лізину (включаючи їх солі) та солі лізину. Митна статистика Китаю не відрізняє лізин за видами (лізин-хлорид чи лізин-сульфат), за напрямками споживання (кормовий, фармацевтичний чи продовольчий, як це використовується у Туреччині), за формою (твердий чи рідкий, як це використовується у США) або за вагою упаковки (до 25 кг чим більше 25 кг, як це використовується у Канаді).

Ці дві позиції мають різні митні тарифи. Для націй найбільшого сприяння (MFN tariff) загальний тариф на імпорт лізину складає 5% на імпорт ефірів лізину та їх солей — 6%.

Перелік MFN налічує 215 країн світу, включаючи Україну (для порівняння в Україні тариф на імпорт лізину єдиний для обох позицій та складає 6,5%).

Тариф для non-MFN країн, який включає 22 країни світу (головним чином офшори), складає відповідно 20% і 30%. На лізин для імпорту із Кореї застосовується пільговий тариф за ставкою 2,3%, за групою 2922.41.90.00 — нульова ставка, на ефіри та солі лізину із Пакистану за групою 2922.41.90.00 для імпорту пільговий тариф дорівнює 5% замість 6%, за групою 2922.41.10.00 — нульова ставка.

Пільговий нульовий тариф для обох лізинових груп розповсюджується на:

- 40 найменш розвинутих країн світу;

- 10 країн блоку ASEAN

- 14 країн за двосторонніми торгівельними угодами (М’янма, Тімор-Листе, Камбоджа, Чилі, Коста-Ріка, Грузія, Гонконг, Ісландія, Макао, Маврикій, Нова Зеландія, Перу, Швейцарія та Ліхтенштейн).

Внутрішній ринок лізину в Китаї

Внутрішнє споживання лізину у 2021 році в Китаї оцінюється у 1484 тис. т, по імпорту отримано 0,8 тис. т, на експорт відвантажено 826 тис. т.

Темпи зростання будівництва заводів з виробництва лізину дещо опереджають темпи зростання споживання лізину у самому Китаї за рахунок більших темпів зростання експорту.

Баланс лізину та ефірів, і їх солей в Китаї у 2015÷2021 році, тон

|

Стаття балансу |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

Виробництво |

900.444 |

862.134 |

991.310 |

792.247 |

2.296.628 |

2.216.303 |

2.308.866 |

|

Імпорт |

1.357 |

2.552 |

2.101 |

1.336 |

1.124 |

1.073 |

818 |

|

Поставка |

901.801 |

864.686 |

993.411 |

793.583 |

2.297.752 |

2.217.376 |

2.309.684 |

|

Споживання |

641.444 |

529.317 |

620.485 |

388.181 |

1.709.460 |

1.431.566 |

1.483.618 |

|

Експорт |

260.357 |

335.369 |

372.926 |

405.402 |

588.292 |

785.810 |

826.066 |

Виробництво лізину в Китаї було розпочато у 1993 році з потужності 3 тис. т лізину на рік, а вже у 2000 році китайські заводи в сукупності мали 50 тис. т або 5,7% світових лізинових потужностей

AECI Chemical. Власник: AECI Chemical. СП Chinese Govt. Companies почало виробляти лізин в Китаї у 1993 році, з 1993 по 2000 рік потужності підприємства зросли у 10 разів — від 3 до 30 тис. т/рік: 1994 — 3, 1996 — 19, 1999 — 20, 2000 — 30 тис. т/рік.

Sichuan, China. Власник: Ajinomoto. Введено у дію в 1996 році, початок виробництва з 1997 року. Потужності: 1996 — 6, 1997 — 15, 1999 — 20 тис. т/рік.

Секретність і патентний захист виробництва лізину в 1990-ті перестала бути бар'єром, як це було десятиліттям раніше. Хоча японські першопроходьці все ще володіли патентами на самі високоврожайні штами мікроорганізмів, що продукують лізин, інші біотехнологічні компанії готові були новачкам ліцензувати ці технології. Наприклад, німецькі фірми, що володіли необхідними науковими можливостями, готові були створювати спільні підприємства з виробництва лізину в Китаї. Тому у 2000-х провідні виробники лізину самі все більше почали інвестувати в лізинові заводи в Китаї, відомого не високим рівнем захисту інтелектуальної власності.

На початку 2000-х потужності Китаю з виробництва лізину неухильно зростали в міру появи нових виробничих підприємств. У 2003 році китайське виробництво лізину становило 11% світового виробництва

До 2003 року виробництво 65% L-лізину становило 0%, весь L-лізин за складом був 98.5%.

У 2004 році потужності з виробництва лізину в країні зросли до 430 тис. т, при фактичному обсязі виробництва близько 140 тис. т, число вітчизняних виробників лізину збільшилося до 14. Проте у 2004 році імпорт лізину ще перевищував експорт.

У 2005 році виробники продовжували нарощувати свої виробничі потужності, які в країні перевищили позначку 600 тис. т. Експорт лізину в Китай вперше перевищив його імпорт, поклавши край його довгостроковій залежності від імпорту лізину. Річний внутрішній попит на лізин становив близько 225 тис. т. При фактичній завантаженості потужностей всього в 39.2%, кілька підприємств були змушені припинити свою діяльність, в тому числі Jiangsu Juhua, Heilongjiang Lujin та інші.

Швидке зростання попиту на м'ясо на душу населення в Китаї на початку 2000-х призвело до зростання споживання лізину. Однак ця тенденція почала змінюватися в 2006 році, коли ринок свиней в Китаї став млявим, а свинарі неохоче поповнювали свої запаси. Це, в свою чергу, призвело до зниження попиту на лізин. Зростання лізинової промисловості значно сповільнилося, і тільки великі виробники збільшили обсяги виробництва і темпи експлуатації. Галузь продовжила свою консолідацію за принципом виживання найбільш пристосованих.

Індустріалізація комбікормової промисловості у 2007-2008 рр. призвела до зростання попиту на лізин. Проте в 2008 році попит на корми для бройлерів значно знизився, а загальний попит на лізин збільшився всього на 5,4%. З точки зору продукту 65% L-лізин стає краще, ніж 98,5% L-лізин, оскільки його виробництво виділяє менше забруднюючих речовин і є більш економічним. Виробництво 65% L-лізину різко збільшилося: від 0% виробництва у 2003 році до 40% у 2007 році.

Зростання виробничих витрат скоротило число виробників лізину, особливо в південних регіонах.

На початок 2010 року в Китаї налічувалося шість виробників лізину із загальною виробничою потужністю 650 тис. т, частка у світовому ринку потужностей з лізину зросла до 40%

У 2012 році корейська компанія CJ Cheil Jedang Corp побудувала в Shenyang завод вартістю близько $400 млн., здатний щорічно виробляти 100 тис. т лізину та інші амінокислоти. Після запуску заводу компанія отримала виробничі потужності з лізину 600 тис. т, перевищивши свої конкуруючі компанії, такі як китайська GBT, японська Ajinomoto Co. і американська ADM. У 2012 році обсяг експорту L-лізину перевищив обсяг імпорту вдвічі.

У 2013 році загальна кількість виробників лізину зросла до 17, а загальна виробнича потужність підскочила до 2,05 млн. т, що зробило Китай найбільшою країною-виробником лізину в світі

Але у 2015 році китайські виробники лізину натиснули на гальма, ціни впали нижче собівартості виробництва. Продажі L-лізину знизилося через скорочення поголів’я тварин, споживання кормів і соєвого шроту. Китайські виробники або зупиняли виробництво або скорочували обсяги виробництва.

Global Bio-Chem Technology Group, один з найбільших світових виробників лізину з виробничою потужністю 480 тис. т, у березні 2015 року закрив всі лінії з виробництва лізину через реорганізацію компанії. Згодом у листопаді після закупівлі кукурудзи за хорошою ціною Global Bio-Chem відновив виробництво. Виробництво на заводах CJ Group Co. Ltd. в Shenyang (100 тис. т) і в Liaocheng (150 тис. т) було припинено у липні 2015 на капітальний ремонт; фактичний обсяг виробництва у 2015 році склав всього 20% від потужності компанії.

У листопаді 2015 року багато виробників підвищили свої котирування цін на лізин. Більшість з 9 найбільших китайських виробників лізину, на частку яких припадає понад 61%, відновили роботу, але переробні компанії очікували, що ціни на лізин продовжать знижуватися, і тому не закуповували лізин у великих обсягах. Таким чином, майже всі вони як і раніше протягом усього 2015 року, працювали повільно.

Світові потужності з виробництва лізину у 2015 році оцінюються у 3,54 млн. т, з яких китайське виробництво становило близько 2,13 млн. т, тобто 60,2%

У 2015 році світовий попит на лізин становив 1,85 млн. т, в той час як попит в Китаї склав близько 0,68 млн. т. Завантаження потужностей ≈41,1%.

У 2016 році і 2017 році Китай повернув свої експортні позиції по лізину, а в наступні два роки — 2017 і 2018 рік — повернувся до високих темпів зростання лізинової індустрії. На кінець 2017 року виробничі потужності виробників лізину становили 2,14 млн. т.

У 2018 році потужності з виробництва лізину були розширені на 1,17 млн. т. Після розширень частки виробничих потужностей китайських виробників змінилися: на перше місце піднялася компанія Yipin з 21%, за нею Meihua з 20%. При надлишку виробничих потужностей у 2018 році загальний коефіцієнт використання обладнання залишався на рівні 50%. Лізинові заводи працювали на межі рентабельності.

Хоча Китай зберігав лідируючу позицію в світі, зростання галузі у 2020 році помітно сповільнилося. Світове виробництво лізину склало 3,23 млн. т, з них 2,10 млн. т (65%) було вироблено в Китаї

Великими виробниками лізину в Китаї були Meihua, Yipin, Golden Corn, Chengfu, Fufeng, Dongxiao і Wanli Runda.

У 2021 році Китай зазнав нових труднощів: дефіцит контейнерів для відвантаження, зростання вартості фрахту і зупинка найбільшого в світі порту Далянь, який займав центральне місце в експорті амінокислот. У 2021 році в Китаї було побудовано тільки один новий завод з виробництва лізину: Jilin Meihua Biotech, дочірня компанія Meihua Group, відкрила в Байчені (Jilin, China) завод з виробництва лізину потужністю 300 тис. т на рік. Завершення проекту у березні 2021 року дозволило Meihua досягти рівня виробництва лізину в 1 млн. т і стати найбільшим у світі виробником лізину.

Світова торгівля лізином у Китаї

Імпорт лізину до Китаю. У 2021 році китайський імпорт складав 0.1% від світового імпорту Лізину та його солей і ефірів. Китай посідає 72 сходинку рейтингу імпортерів. Середня дистанція від країн-постачальників лізинової продукції до Китаю 8810 км. Рівень концентрації серед постачальників 0,27.

Рекордно високий рівень імпорту був досягнутий у жовтні 2004 року — 8,574 тон, рекордно низький рівень імпорту у травні 2014 року — 0 тон.

Динаміка імпорту. За період з 2002 по 2021 рік імпорт лізину до Китаю різко скоротився. Дані з імпорту Лізину та його солей і ефірів свідчать про послідовне скорочення імпорту цієї групи товарів від 81,353 тон у 2002 році до 818 тон у 2021 році.

Імпорт Лізину та його солей і ефірів до Китаю у 2021 році у вартісному вираженні склав загальну суму $2,42 млн.

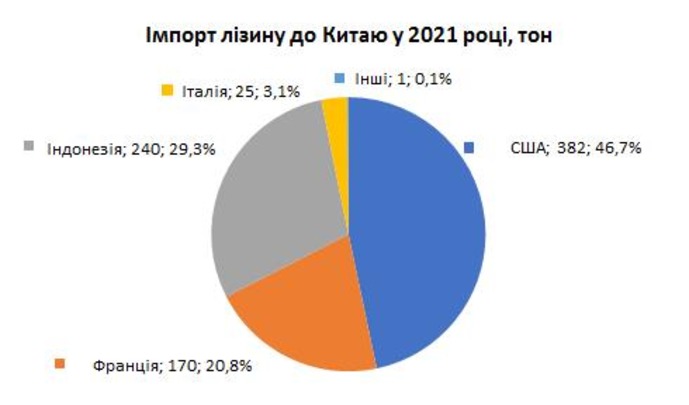

Головними постачальниками лізину до Китаю були США, Франція, Індонезія та Італія, на які припадає майже 100% китайського імпорту — 817 з 818 тон.

У вартісному вираженні найбільшим постачальником лізину в Китай були США — $988 тис., частка яких складає 40,8% від загального імпорту.

Другу позицію в рейтингу з $561 тис. зайняла Франція, частка яких у загальному імпорті становить 23,2%. За нею з часткою 19,8% йшла Індонезія ($480 тис.) із часткою 11,1% Італія ($269 тис.).

У 2021 році середня ціна імпорту лізину становила 2961 $/mt на 7,5% вище, ніж у попередньому році

За період з 2002 рік по 2021 рік найбільше зростання імпортних цін на лізин було зафіксовано у 2014 році і 2019 році 42,7% і 42,1% відповідно.

У 2021 році країною з найвищою ціною була Італія (10,760 $/mt), тоді як ціна з Індонезії (2000 $/mt) була однією з найнижчих. Поставки лізину із США відбулися за середньою ціною 2586 $/mt, з Франції — 3300 $/mt.

Експорт лізину із Китаю. У 2021 році ринкова частка Китаю на світовому експортному ринку Лізину та його солей і ефірів складала 50,2%, що дозволило Китаю за рейтингом експортерів підтвердити топ-1 сходинку у світі. Середня дистанції до країн-імпортерів 7767 км. Експортна концентрація 0,04.

Десятий рік поспіль Китай фіксує зростання експорту Лізину та його ефірів та їх солей

У 2021 році експорт лізину подовжив зростання, досяг піку і, ймовірно, продовжить зростання в найближчій перспективі. Сумарний експорт з Китаю у 2021 році за позицією Лізин та його солі і їх ефіри склав 826,066 тон на загальну суму $1022,216 млн.

Головні напрямки експорту лізинової продукції з Китаю — Нідерланди (102,252 тон) та Німеччина (54,360 тон), з сумарною часткою 19% від повного експорту. За ними йде група з 10 країн на долю яких разом припадає 38% повного китайського експорту лізинової продукції.

Експорт фармацевтичного Лізину з Китаю у 2021 року склав 140,76 тон на загальну суму $1,93 млн. Це зменшення в порівнянні з попереднім роком у $4,27 млн.

Експорт Солей та ефірів лізину з Китаю у 2021 році склав 825,925 тон на суму $1022,71 млн. Це збільшення в порівнянні з 2020 роком у 781,909 тон на суму $711,31 млн.

Головними глобальними ринками призначення китайського лізину у 2021 році з об’ємом 385,804 тон або 46,7% повного китайського експорту була Європа, з яких 327,227 тон або 84.8% було експортовано до країн ЄС.

У 2021 році середня експортна ціна на китайський лізин становила 1240 $/mt, збільшившись на 36,2% порівняно з попереднім роком.

Напрямки торгівлі лізином за глобальними ринками. Головними джерелами постачання лізину до Китаю є США с часткою майже половина від повного імпорту лізину у 2021 році (46.7%), ще майже третина надходить із Індонезії (29.3%) і чверть (23.8%) з країн Європи: із Франції 170 тон та Італії 25 тон.

Більшість лізину Китай реалізує у Європі — 39,6% та країнах Тихоокеанської Азії (APAC) — 27,8%.

|

|

NA |

LA |

APAC |

EU27+UK |

Non-EU |

Інші |

Разом |

|

Імпорт, тон |

382 |

0 |

240 |

195 |

0 |

1 |

818 |

|

46.7% |

--- |

29.3% |

23.8% |

--- |

0.1% |

100% |

|

|

Експорт, тон |

70.880 |

72.398 |

229.614 |

327.225 |

58.577 |

67.372 |

826.066 |

|

8.6% |

8.8% |

27.8% |

39.6% |

7.1% |

8.2% |

100% |

Думка автора може не збігатися з думкою редакції. Відповідальність за цитати, факти і цифри, наведені в тексті, несе автор.